Kreditrisiken im Griff - mit KI.

Klarheit statt Unsicherheit

Mehr Transparenz, weniger Risiko -

von Frühwarnsystem bis Bonitätsanalyse

KEBA Digital kombiniert Künstliche Intelligenz und Predictive Analytics, um Kreditrisiken proaktiv zu steuern und Entscheidungsprozesse deutlich zu beschleunigen. Unsere Modelle prognostizieren Ausfallwahrscheinlichkeiten frühzeitig, bewerten Bonität dynamisch und liefern belastbare Handlungsempfehlungen. So steigt die Sicherheit, das Risiko sinkt und die Kreditvergabe wird effizienter.

Herausforderung:

Volatile Märkte & steigende Kreditausfälle

Banken und Finanzdienstleister stehen vor neuen Herausforderungen:

Zunehmende Marktvolatilität, geopolitische Unsicherheiten und verändertes Kundenverhalten erhöhen das Kreditausfallrisiko. Traditionelle Bonitätsmodelle stoßen an ihre Grenzen.

Sie sind statisch, stark vergangenheitsorientiert und reagieren nur eingeschränkt auf neue Risikosignale. Begrenzte Transparenz und manuelle Bewertungen führen zu langsameren Entscheidungen und steigenden Risiken im Portfolio.

Die Lösung:

KI-gestütztes Kreditrisikomanagement

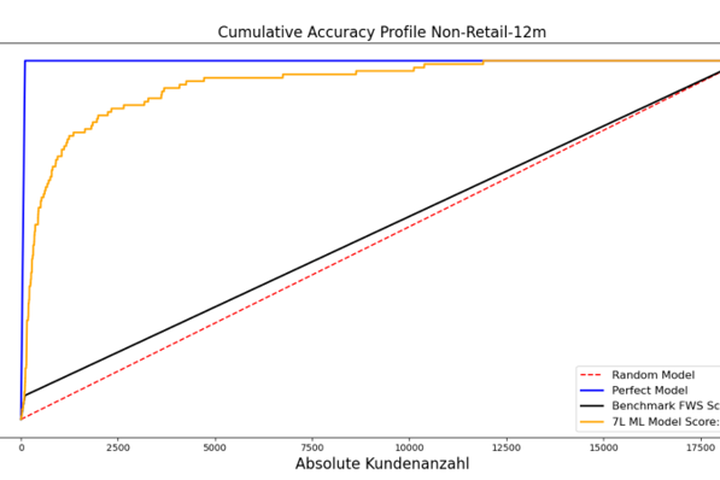

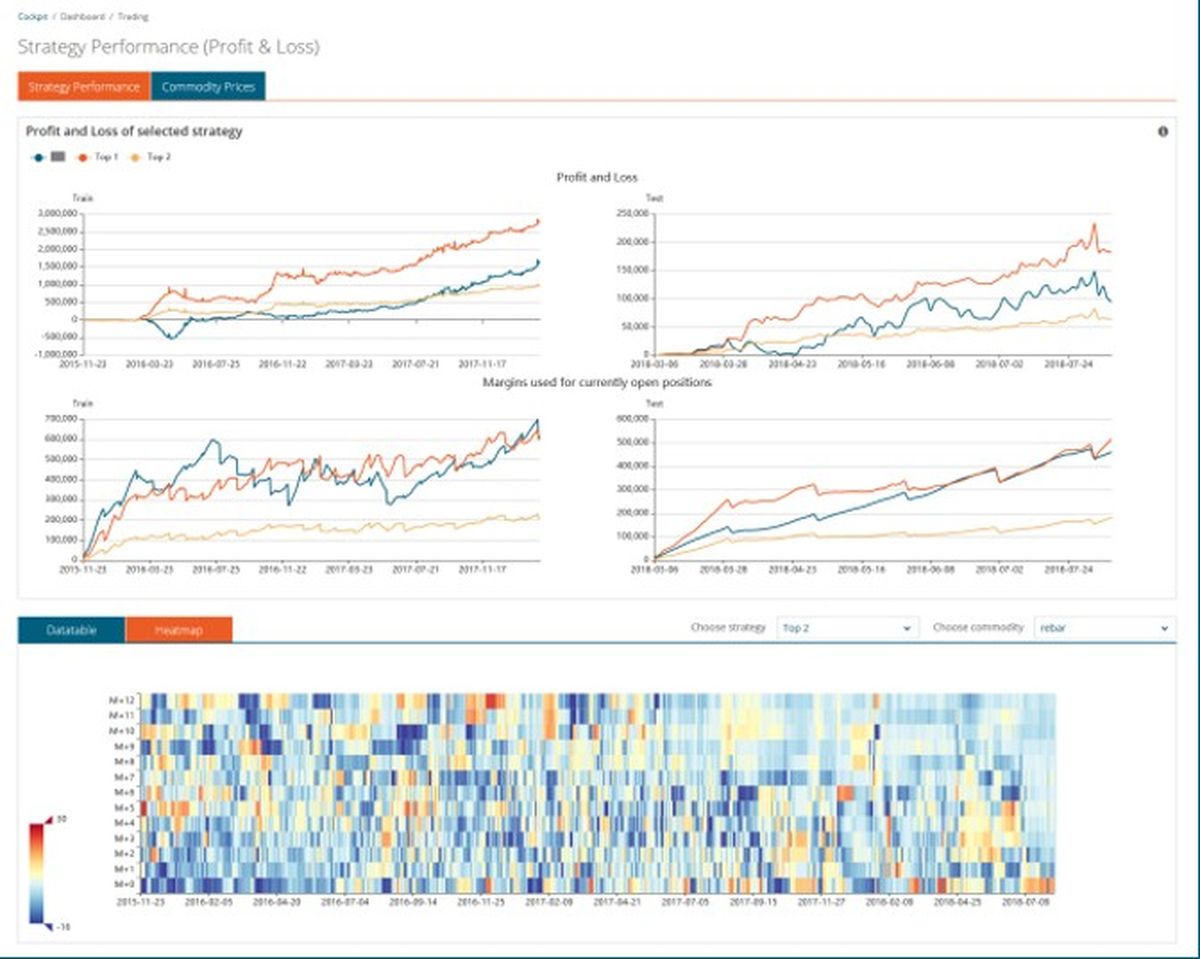

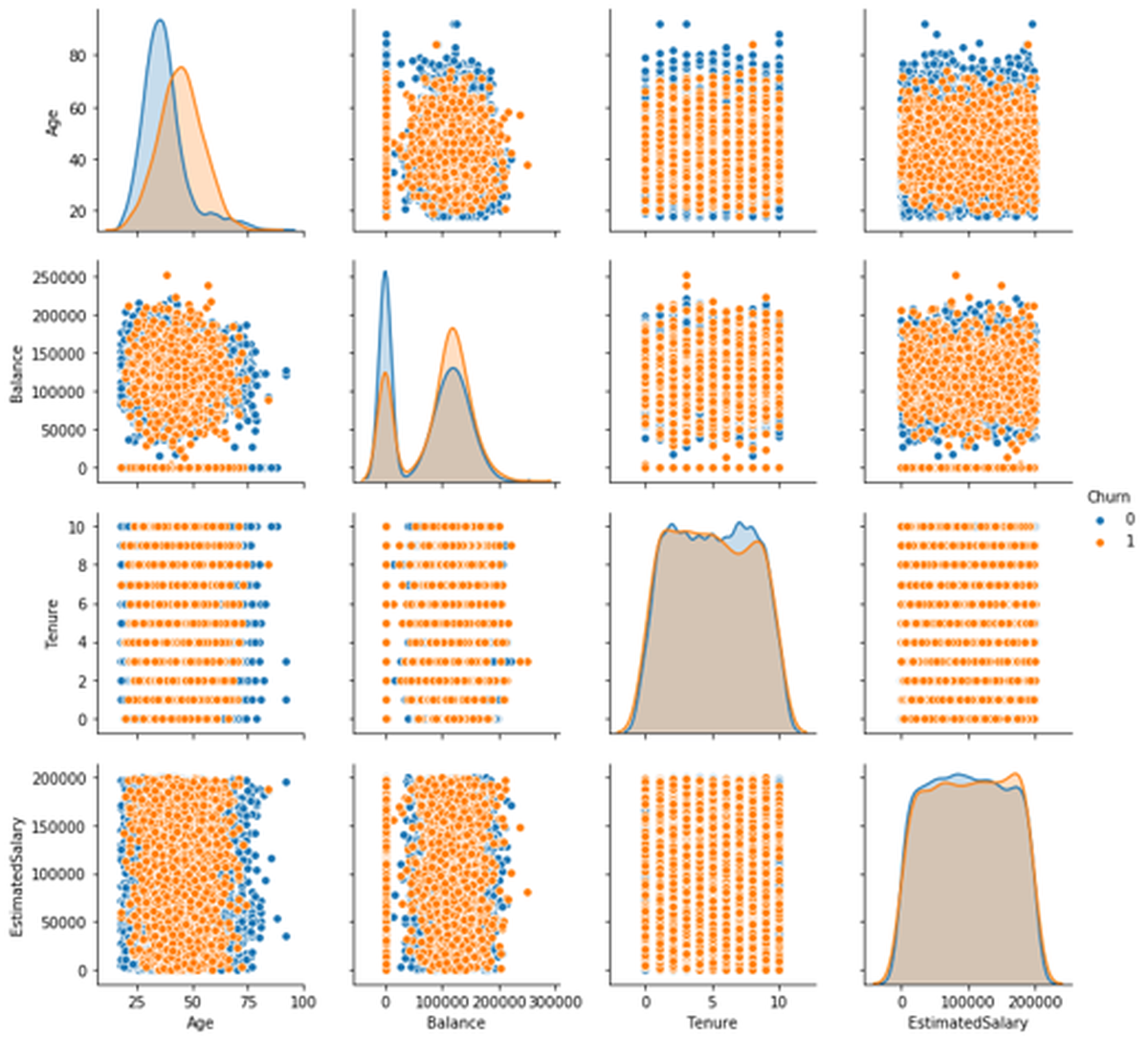

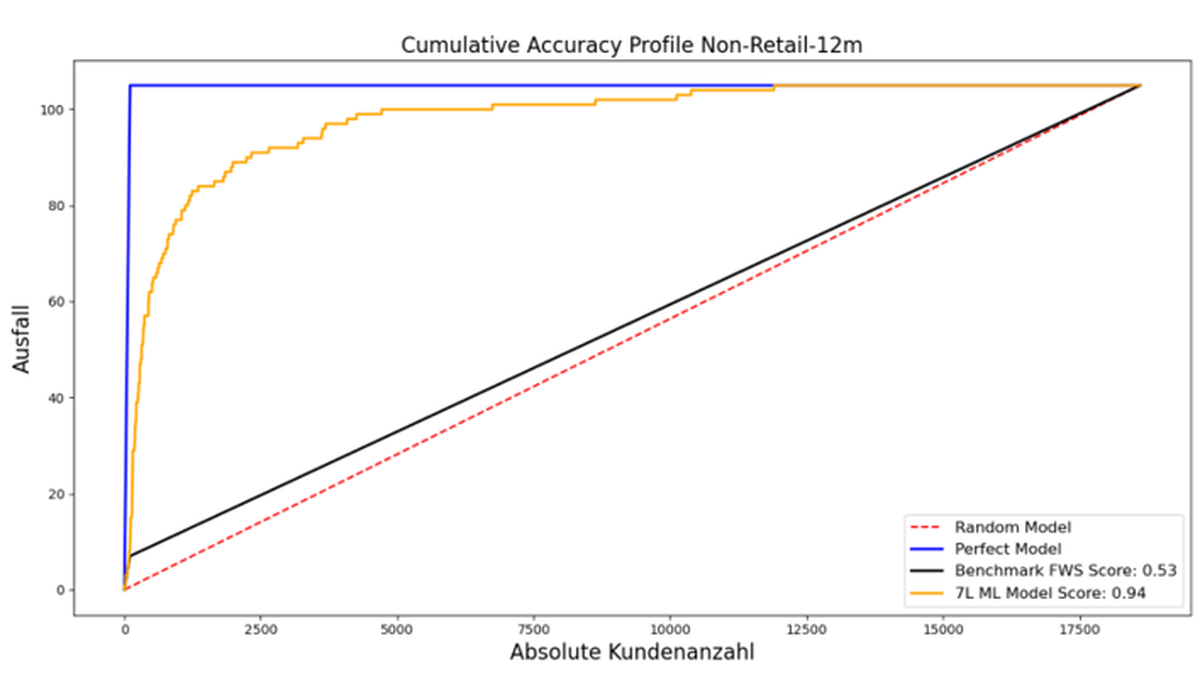

KEBA Digital ermöglicht eine präventive und adaptive Risikoanalyse auf Basis moderner KI‑ und ML‑Methoden sowie automatisierter Entscheidungsmodelle. Unsere Systeme integrieren historische Daten, relevante Marktindikatoren und aktuelle Risikosignale, um Kreditrisiken früh zu identifizieren, kontinuierlich neu zu bewerten und potenzielle Zahlungsausfälle gezielt zu reduzieren.

Zusätzlich unterstützen die Modelle eine einheitliche, nachvollziehbare Entscheidungslogik und schaffen eine konsistente, datenbasierte Grundlage für Risiko-Entscheidungen. Damit gewinnen Finanzinstitute an Transparenz, Reaktionsfähigkeit und Steuerungssicherheit über den gesamten Kreditlebenszyklus hinweg.

Präventive Risikoerkennung – Kreditrisiken voraussehen, bevor sie entstehen

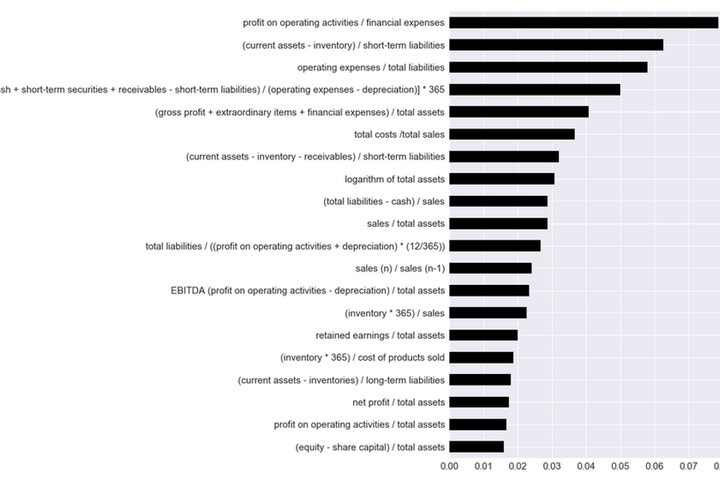

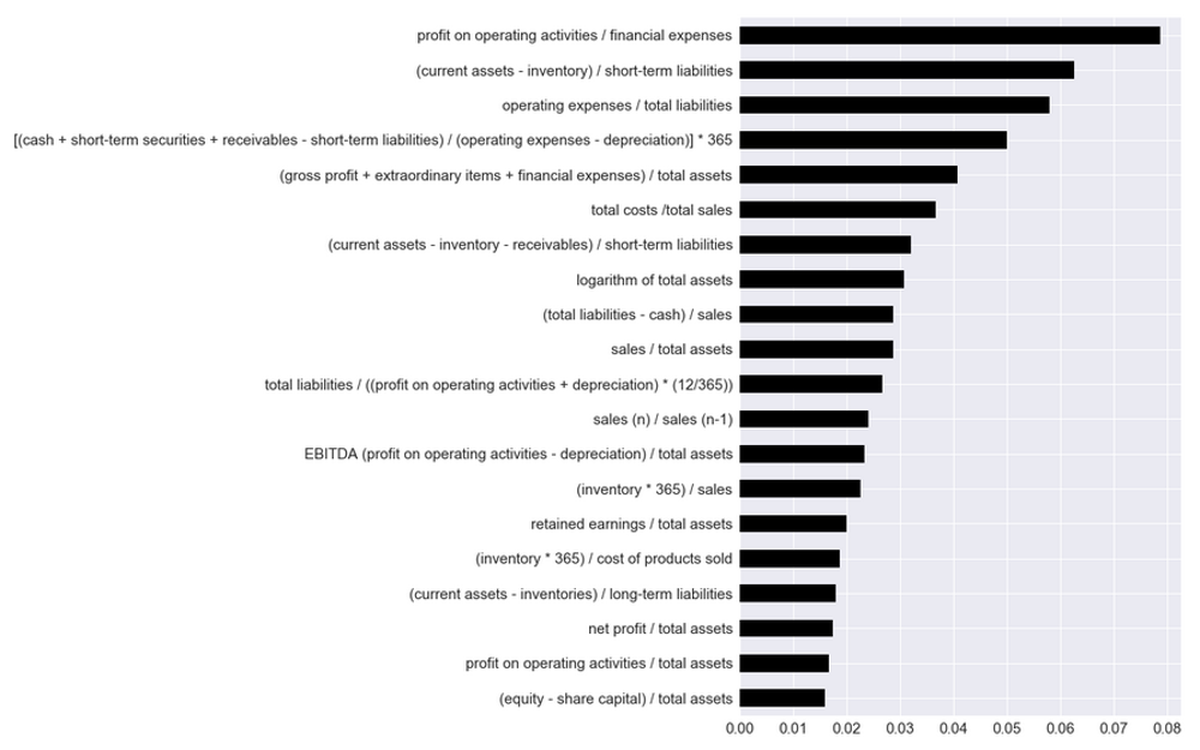

Unsere KI analysiert historische Kredit‑ und Transaktionsdaten und verknüpft diese mit aktuellen Marktbewegungen sowie externen Risikofaktoren. Durch intelligente Anomalieerkennung und Predictive Scoring werden gefährdete Kredite frühzeitig sichtbar, lange bevor klassische Reports erste Warnsignale liefern.

Vorteile:

- Frühzeitige Identifikation potenzieller Ausfälle

- Reduktion von Zahlungsausfällen und Risikokosten

- Verbesserte Portfolioqualität durch datenbasierte Entscheidungen

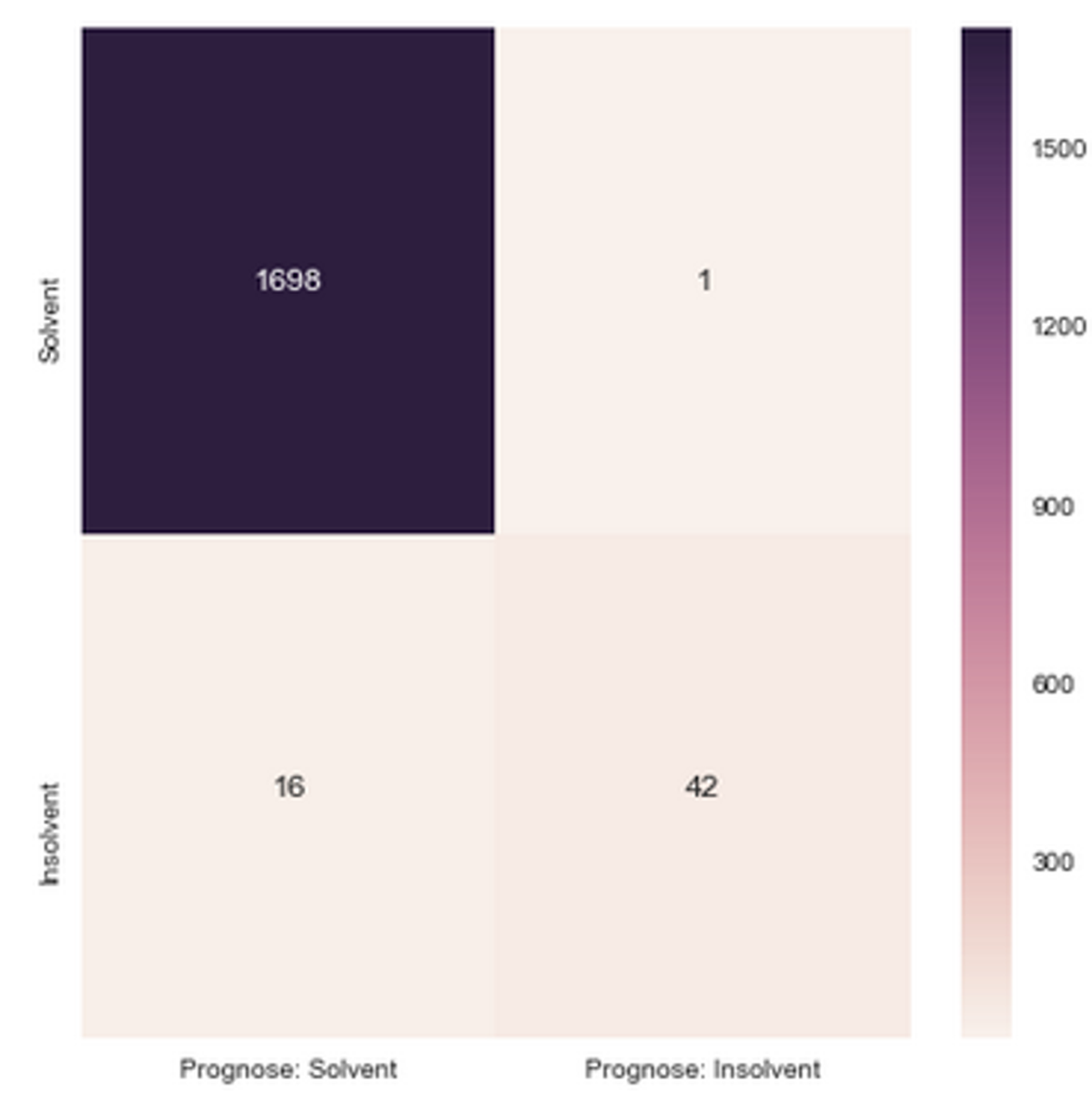

Dynamisches Kreditrating – kontinuierliche Risikobewertung

Anstelle statischer Ratings bewertet KEBA Digital das Kreditrisiko dynamisch und fortlaufend.

Aktuelle Verhaltens- und Zahlungsdaten fließen unmittelbar ins Risikomodell ein. Score‑Werte passen sich automatisch an Veränderungen im Zahlungsverhalten oder Marktumfeld an, damit Kreditentscheidungen jederzeit auf dem neuesten Stand sind.

Vorteile:

- Automatisierte Risikobewertung

- Hohe Transparenz dank erklärbarer KI (XAI)

- Schnellere, fundierte Kreditentscheidungen

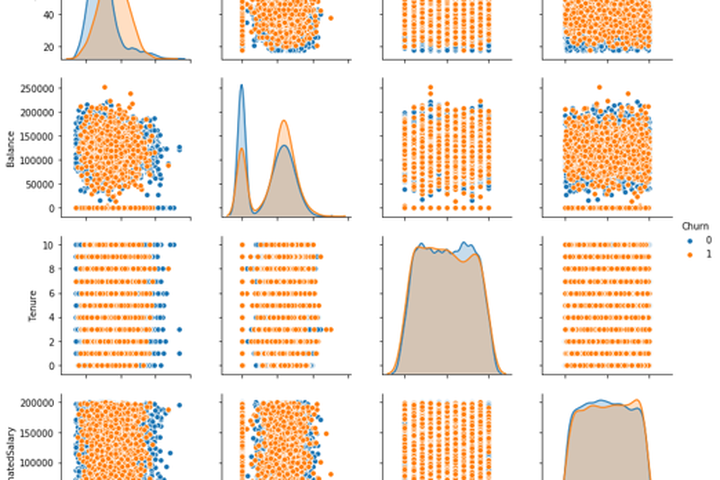

Betrugserkennung & Anomaliedetektion – Sicherheit durch adaptive KI

Neben dem klassischen Kreditrisiko identifiziert KEBA Digital mit KI‑basierten Modellen betrugsverdächtige Transaktionen und ungewöhnliche Muster im Zahlungs- und Kundenverhalten.

Die Modelle lernen kontinuierlich aus neuen Daten und passen sich laufend an emerging Fraud‑Patterns an, für ein System, das mit der Bedrohungslage mitwächst.

Vorteile:

- Erkennung komplexer Betrugsszenarien

- Schnellere Intervention, geringere Schadenssummen, effizientere Prüfprozesse

- Automatische Modellaktualisierung durch kontinuierliches Lernen

Technologische Grundlage

KEBA Digital setzt auf eine modulare KI-Architektur mit skalierbaren Komponenten.

Die Systeme sind Cloud- oder On-Premises-fähig und lassen sich in bestehende Core-Banking-, CRM- oder Risk-Management-Systeme integrieren.

- Machine Learning (XGBoost, Random Forests)

- Deep Learning (von LSTM bis hin zu KAN und NBEATS)

- Explainable AI (XAI)

- Anomalieerkennung

- Realtime Data Integration

Ihr Nutzen

mit KEBA Digital

Risikominimierung

Früherkennung von Kredit- und Ausfallrisiken durch Predictive Analytics

Transparenz & Compliance

Nachvollziehbare KI-Modelle dank Explainable AI

Effizienzsteigerung

Automatisierte Kreditentscheidungen in Echtzeit

Skalierbarkeit

Einsatzfähig für Banken, Leasinggesellschaften & FinTechs

Vielen Dank für Ihre Anfrage. Unser KEBA Customer Support wird sich in Kürze mit Ihnen in Verbindung setzen.

Standorte

Unternehmen

Geschäftsfelder

Newsroom

Karriere

Edge

Chrome

Safari

Firefox